Steuerliche Neuerungen 2026

Wie zu jedem Jahreswechsel gibt es auch zum Start ins Jahr 2026 neue Regelungen, die Sie beachten sollten. Hier informieren wir über grundlegenden Änderungen im Steuerrecht, die aktuell relevant sind.

Einkommen-/Lohnsteuer

- Entlastung durch höhere Grundfreibeträge

- Erhöhter Abzug von Kinderbetreuungskosten ab 2025

- Degressive Abschreibung

- Dienstwagenbesteuerung auf E-Fahrzeuge

- Grenzüberschreitender Arbeitslohn

Ertragsteuern

- Ausländische Dividenden

- Abkommensrechtliche Betriebsstätte

Weitere Themen

- Bewirtungsbelege

- Änderung des USt-Anwendungserlasses zur Bestätigung einer ausländischen USt-ID

- Umsatzsteuerbefreiung bei Ausfuhrlieferungen

- Umsatzsteuerbefreiung bei Schul- und Bildungszweck dienenden Leistungen

Einkommen-/Lohnsteuer

Entlastung durch höhere Grundfreibeträge

| Grund-freibetrag | NEU! | NEU! | |

|---|---|---|---|

| Veranlagungs-zeitraum 2024 | Veranlagungs-zeitraum 2025 | Veranlagungs-zeitraum 2026 | |

| Einzel-veranlagung | 11.784 € | 12.096 € | 12.348 € |

| Zusammen-veranlagung | 23.568 € | 24.192 € | 24.696 € |

| Kinder-freibetrag | NEU! | NEU! | |

|---|---|---|---|

| Veranlagungs-zeitraum 2024 | Veranlagungs-zeitraum 2025 | Veranlagungs-zeitraum 2026 | |

| Einzel-veranlagung | 3.306 € | 3.336 € | 3.414 € |

| Zusammen-veranlagung | 6.612 € | 6.672 € | 6.828 € |

Erhöhter Abzug von Kinderbetreuungskosten ab 2025

Neu!

- Ab 2025: 80%, somit max. 4.800 € der Kosten pro Kind pro Jahr für Kinderbetreuung durch Tagesmütter, Kindergärten steuerlich absetzbar (bisher 2/3 somit bei max. 4.000 €)

- Gilt für Kinder bis 14 Jahre, bei Kindern mit einer Behinderung ohne Altersbegrenzung

Nice To Know

- Gilt auch für ergänzende Angebote wie Nachmittagsbetreuung oder außerschulische Aktivitäten, solange als Betreuungskosten anerkannt

- Aufwendungen für Unterricht, die Vermittlung spezieller Fähigkeiten sowie sportliche oder andere Freizeitaktivitäten nicht abzugsfähig

- Auch wenn das Kind zu Hause durch eine Tagesmutter betreut wird, können Kosten berücksichtigt werden

- Fahrtkostenerstattung z.B. bei der Betreuung durch Großeltern ebenfalls absetzbar, soweit ein ernstgemeintes, gegenseitig berechtigendes und verpflichtendes Schuldverhältnis besteht

- Kosten müssen durch Rechnungen (bzw. Fahrtkostenaufstellung) und Kontoauszüge nachgewiesen werden

Degressive Abschreibung

Die degressive Abschreibung wird wieder eingeführt, um Unternehmen die Möglichkeit zu geben, Investitionen schneller abzuschreiben. Diese Regelung wird voraussichtlich zeitlich befristet sein.

Neu!

- Nützlich, sofern höhere Abschreibungen gewünscht und die Nutzungsdauer mindestens vier Jahren oder länger ist

- AfA-Satz (Absetzung für Abnutzung) ist auf das Dreifache des linearen (gleiche Jahresbeträge) Satzes beschränkt und darf 30% nicht überschreiten

- Gilt nur für

bewegliche

Wirtschaftsgüter des Anlagevermögens deren Anschaffung/ Herstellung nach dem 30. Juni 2025 und vor dem 1. Januar 2028 erfolgt

Dienstwagenbesteuerung auf E-Fahrzeuge

Grundsätzlich wird die private Nutzung eines vom Arbeitgeber überlassenen Dienstwagen als geldwerter Vorteil mit 1% des Bruttolistenpreises monatlich versteuert. Für rein elektrische Dienstwagenfallen fallen deutlich niedrigere Steuern an– lediglich 0,25% des Bruttolistenpreises. Bei Hybridfahrzeugen werden hingegen 0,5% des Bruttolistenpreises zur Besteuerung angenommen.

Neu!

- Voraussetzung für den niedrigeren Steuersatz: Bruttolistenpreis liegt nicht höher als 100.000 € (bisher 70.000 €)

- Anschaffung nach dem 30. Juni 2025

Grenzüberschreitender Arbeitslohn

Das Home-Office ist spätestens seit der Corona-Pandemie immer relevanter und erfordert mittlerweile mehr Dokumentationspflichten, bspw. über Arbeitstage vor Ort vs. Homeoffice.

Neu!

- Der Arbeitslohn wird vollständig im Wohnsitzland besteuert, wenn man nicht länger als 34 Tage im Jahr im Ausland arbeitet. Bei Überschreitung dieser Grenze regeln die Doppelbesteuerungsabkommen (DBA) mit den jeweiligen Nachbarländern, wie das Einkommen aufgeteilt wird, damit es nicht doppelt besteuert wird:

- DBA Niederlande seit 1. Januar 2026

- DBA Luxemburg seit 1. Januar 2024

- DBA Österreich seit 1. Januar 2024

- Das Finanzamt überprüft bei Arbeit im Ausland, wer der wirtschaftliche Arbeitgeber ist. Dafür kann zukünftig beim Arbeitgeber eine „Arbeitgeberbescheinigung über die Kostentragung zur Vorlage beim Wohnsitzfinanzamt“ verlangt werden.

Ertragsteuern

Ausländische Dividenden

Nice To Know

Anders als bei der Mutter-Tochter-Richtlinie für Dividenden zwischen Gesellschaften innerhalb der EU werden Dividenden an eine im Drittstaat ansässige Kapitalgesellschaft nicht vollständig von der Kapitalertragsteuer befreit. Der BFH hat nun dem EuGH die Frage vorgelegt, ob dies mit dem Unionsrecht der Kapitalverkehrsfreiheit zu vereinbaren ist (Rechtssache C-533/25).

Sollte der EuGH zugunsten von Unternehmen aus Drittländern entscheiden, könnte Deutschland keine Quellensteuer mehr auf Dividendenausschüttungen an Drittländer (z. B. japanische Muttergesellschaften) einbehalten oder müsste diese vollständig zurückerstatten.

Abkommensrechtliche Betriebsstätte

Arbeitet ein Steuerpflichtiger in mehreren DBA-Staaten, ist fraglich in welchem Land sein Arbeitseinkommen besteuert wird. Ein Indiz zur Zuteilung des Besteuerungsrechts ist u.a. ob ein fester Arbeitsort vorliegt, der im Sinne des DBA (Doppelbesteuerungsabkommen) als Betriebsstätte gilt.

Grundsätzlich werden dazu folgende Anhaltspunkte zu Rate gezogen:

- Mittelpunkt der unternehmerischen Tätigkeit

- Feste Geschäftseinrichtung inkl. Mindestdauer von sechs Monaten

- Dauerhafte Verfügungsmacht über die Geschäftsräume

- Büroräume werden für geschäftsleitende Tätigkeit und nicht nur Hilfstätigkeiten genutzt

Letztlich kommt es bei der Beurteilung, ob eine Betriebsstäte begründet wurde, auf das Zusammenspiel/ die Ausprägung aller vorstehender Faktoren und das Gesamtbild an.

Weitere Themen

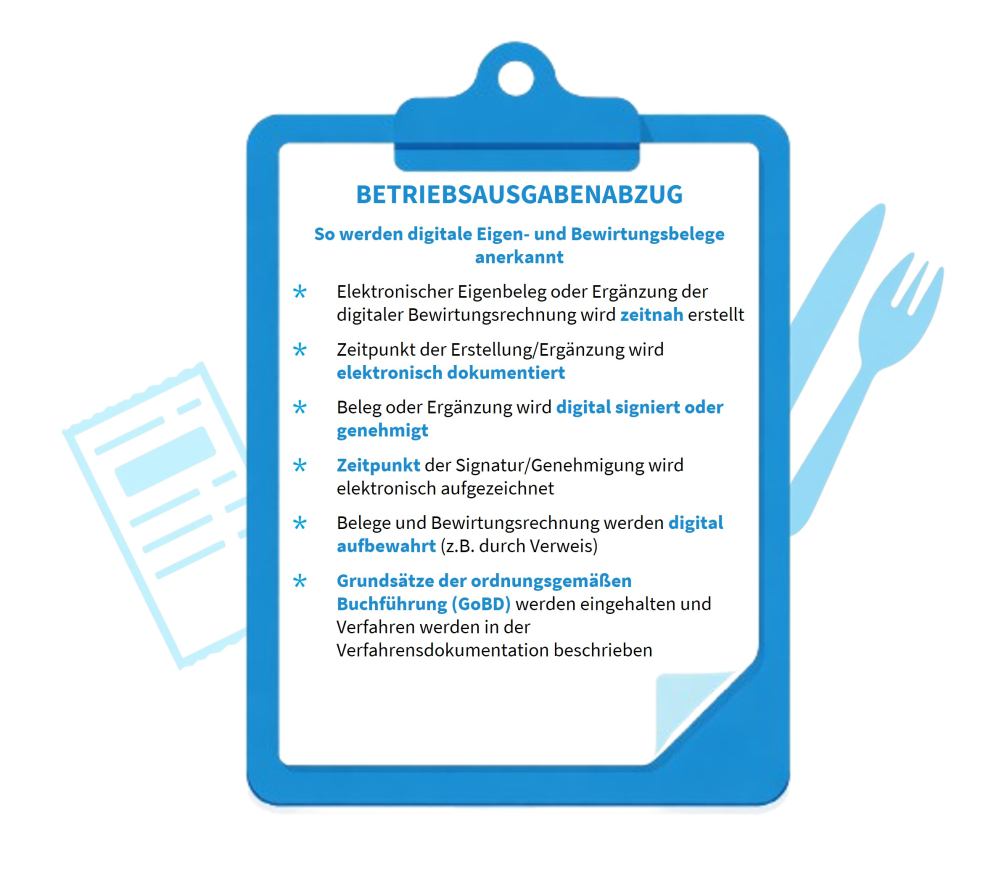

Bewirtungsbelege

Das BMF hat sein Schreiben zum ertragsteuerlichen Abzug der Bewirtungsaufwendungen überarbeitet und um die Auswirkungen der E-Rechnungen ergänzt. Das BMF-Schreiben ist mit Rückwirkung auf den 1. Januar 2025 durch die Finanzämter anzuwenden.

Neu!

- Eine Rechnung über die Bewirtung kann an den Steuerpflichtigen in digitaler Form übermittelt werden (kein Papierbeleg mehr erforderlich).

- Eine in Papier erteilte Bewirtungsrechnung kann vom Empfänger digitalisiert werden.

- Für den Betriebsausgabenabzug ist es ausreichend, wenn der digitale oder digitalisierte Eigenbeleg auf die digitale Bewirtungsrechnung oder den digitalen Kassenbeleg verweist. Alle erforderlichen Angaben können auch direkt auf dem digitalen Beleg oder auf einer visualisierten E-Rechnungen stehen.

- Besonders erfreulich: eine sog. sonstige Papierrechnung (bspw. Kassenbeleg) kann, sofern sie über einen Betrag von €250 hinausgeht und fehlerhaft ist, nachträglich durch eine E-Rechnung berichtigt werden.

Änderung des USt-Anwendungserlasses zur Bestätigung einer ausländischen USt-ID

Neu!

Abfragen von ausländischen Umsatzsteuer-Identifikationsnummern (USt-ID) sind aus dem täglichen Geschäftsleben nicht mehr wegzudenken. Nunmehr hat das BMF die Methodik der Abfragen angepasst und folgende Änderungen in den USt-Anwendungserlass aufgenommen:

- Eine Abfrage einer ausländischen USt-ID kann nur noch online erfolgen. Telefonische Abfragen bzw. Abfragen über E-Mail sind nicht mehr möglich (Link zur Abfrage: BZSt UST-ID Abfrage)

- Abfragen können nur durch Inhaber einer deutschen USt-ID gestellt werden

- Es können jetzt mehrere Abfragen gleichzeitig gestellt werden.

Voraussetzung für die Inanspruchnahme der umsatzsteuerlichen Befreiung bei Ausfuhrlieferungen

Neu!

Eine der bisher regelmäßig im Rahmen der Betriebsprüfung und Umsatzsteuer-Nachschau mit der Finanzverwaltung geführten Diskussionen betrifft den sehr formalen Ansatz der deutschen Finanzverwaltung bezüglich der Voraussetzungen für die Inanspruchnahme der Umsatzsteuerbefreiung bei Ausfuhrlieferungen (sog. Buch- und Belegnachweise).

Die deutsche Finanzverwaltung hat auf die langjährige Rechtsprechung des BFH und des EuGH reagiert und akzeptiert nun einen Ausfuhrnachweis auch ohne Bestätigung einer Grenzzollstelle bzw. Abgangsstelle, sofern ein solcher Nachweis nicht möglich ist.

Umsatzsteuerbefreiung der unmittelbar dem Schul- und Bildungszweck dienenden Leistungen

Mit dem Jahressteuergesetz 2024 hat der deutsche Gesetzgeber § 4 Nr. 21 UStG erweitert. Dementsprechend erhalten nun mehr Einrichtungen eine Umsatzsteuerbefreiung für einen größeren Umfang von Leistungen. Ergänzt wurden Einrichtungen des öffentlichen Rechts, die mit Schul- und Bildungszweck dienenden Leistungen betraut sind. Der Umfang der begünstigten Leistungen wurde auf „Schulunterricht, Hochschulunterricht, Ausbildung, Fortbildung oder berufliche Umschulung“ ausgedehnt und ein separater Befreiungstatbestand für Privatlehrer aufgenommen.

Neu!

- Nach einer neuen Stellungnahme des BMF (Bundesministerium für Finanzen) sind auch Leistungen im Bereich der beruflichen Ausbildung, Fortbildung und Umschulung begünstigt. Auch solche Leistungsangebote wie beispielsweise Bewerbungstrainings oder Kurse zur Durchführung von lebensrettenden Sofortmaßnahmen unterfallen dieser Regelung.

- Werden Aufzeichnungen des Unterrichts (im Nachgang zu einer Veranstaltung) kostenlos bereitgestellt, handelt es sich um eine Nebenleistung zu der Bildungsleistung, so dass auch hier die Regelungen zur Umsatzsteuerbefreiung greifen.

Nice To Know

Nicht unter die Befreiungsregelung fallen Tätigkeiten wie entgeltliche Forschung staatlicher Hochschulen sowie die entgeltliche Abgabe von Speisen und Getränken in Seminarräumlichkeiten.